三井ホームは、賃貸住宅ありき、というスタンスではなく、課題や目的を明確にしコンサルティングしていきます。

そのため、さまざまな分野の専門家が協働し、皆様の土地活用をサポートしていきます。

紹介カードの発行はお済ですか。

紹介カードの発行前に、三井ホームオフィシャルサイト内から資料請求等の各種お申込み・お問合せをいただくと、特典を受け取る事ができなくなりますので、ご注意ください。

> 三井ホーム『TECHNOLOGY』のページへ 紹介カードを発行する

scroll

土地は所有しているだけで税金がかかります。

マイホームだけならまだしも、その他に駐車場や空き地をご所有している場合は、

大きな負担になってきます。もし、そのようなお悩みをお持ちなら・・・

土地を活用すれば、我が家のもう一つのおサイフとして、収入を生んでくれます。

税金を軽減してくれる場合もあります。さあ、ご一緒に考えていきませんか。

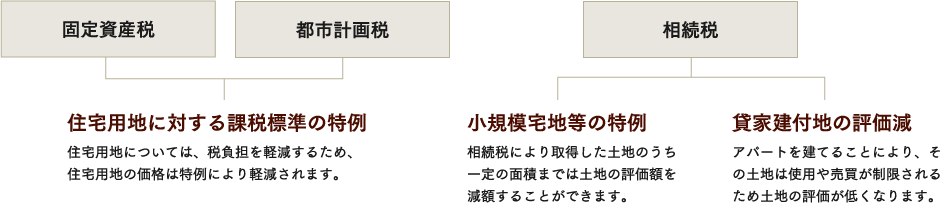

所有している土地を更地の状態で未利用のままにしておくと、固定資産税や相続税の評価額が最も高額になってしまいます。

当然、未利用地からの収益はほぼ見込めませんから、所有しているだけで金銭的な負担が延々と続くことになります。

しかし、これらの土地の税金を軽減する方法があります。

下の図のように、このような軽減方法を利用して土地を活用すれば、税金を軽減することにプラスして収入を得ることができます。

土地を活用するにはその土地に最適な方法を選ぶことが大切です。下の表は、代表的な活用方法を比較した表です。

賃貸住宅経営は一度建ててしまうとすぐに売ったり取り壊したりしづらい点を除けば、税金の軽減措置が受けられる上に相続対策としても有効で、その上安定収入も見込める優れた土地活用方法と言えます。

| 税金の軽減 | 収入 | 相続対策 | 流動性 | |

|---|---|---|---|---|

| 賃貸住宅 | ◎ | ◯ | ◎ | × |

| 空き地 | × | × | × | ◎ |

| 駐車場 | × | ◯ | × | ◯ |

| 貸店舗・貸倉庫 | × | ◯ | ◯ | △ |

賃貸住宅経営は良いことだけ?

賃貸住宅経営は良いことだけ?

アパートの敷地は、評価額が1/6に軽減されます。新築の場合、条件を満たせば建築後3年間(3階建は5年間)は建物の固定資産税額が1/2になります。※40m2以上の場合

アパートの敷地は、評価額が1/3 に軽減されます。

アパートの敷地は「貸家建付地の評価減」が受けられるため、相続税の評価額は約20%前後下がります。また、200m2までの敷地であれば、小規模宅地の特例により、「貸付事業用宅地」なるので、相続税評価は50%減となります。

アパートとして使用されている建物の相続評価は建築費用の約40%減となり、賃貸されていることによりさらに30%減となります。

実際には支出が発生しない減価償却を必要経費として不動産所得から差し引くことができ、赤字になった場合には他の事業所得や給与所得から差し引けるので、結果的に所得を減らせます。青色申告をすれば各種控除も受けられます。

家賃収入による安定した収入を、長期に渡って得ることができます。家族への相続資産としても優れていると言えます。

年金不安を抱えることなく、定年後も家賃収入を私的年金として得ることができます。

条件を満たせば、銀行の指定する「団体信用生命保険」をローンに組み込むことができます。返済中にもしものことがあってもローン残額は「団体信用生命保険」で賄われ、 家族にはローンが無くなったアパートが残ります。このアパートから家賃収入を得ることは、残された家族が生命保険を分割で受け取るのと同じイメージです。

建物は時間とともに劣化し、設備も古くなります。家賃を下げないためにも的確なメンテナンスやリフォームを行う必要があります。

賃貸住宅は人の命を守る大切な建物です。思わぬ災害の際にも被害を最小限に抑えられる構造、躯体を選ぶことが大切です。

現金が必要だったり建替えたいと思っても、売りたいときに売れるとは限らず、入居者がいればすぐに取り壊すこともできません。

空室は賃貸住宅経営の最大のリスクです。立地条件や入居者ニーズを的確に捉えて空室を作らない対策が必要です。

家賃滞納や立退きトラブルなども起こり得るリスクです。自分で全て管理しようとせず、信頼の置けるパートナーを見つけましょう。

三井ホームは、賃貸住宅ありき、というスタンスではなく、課題や目的を明確にしコンサルティングしていきます。

そのため、さまざまな分野の専門家が協働し、皆様の土地活用をサポートしていきます。